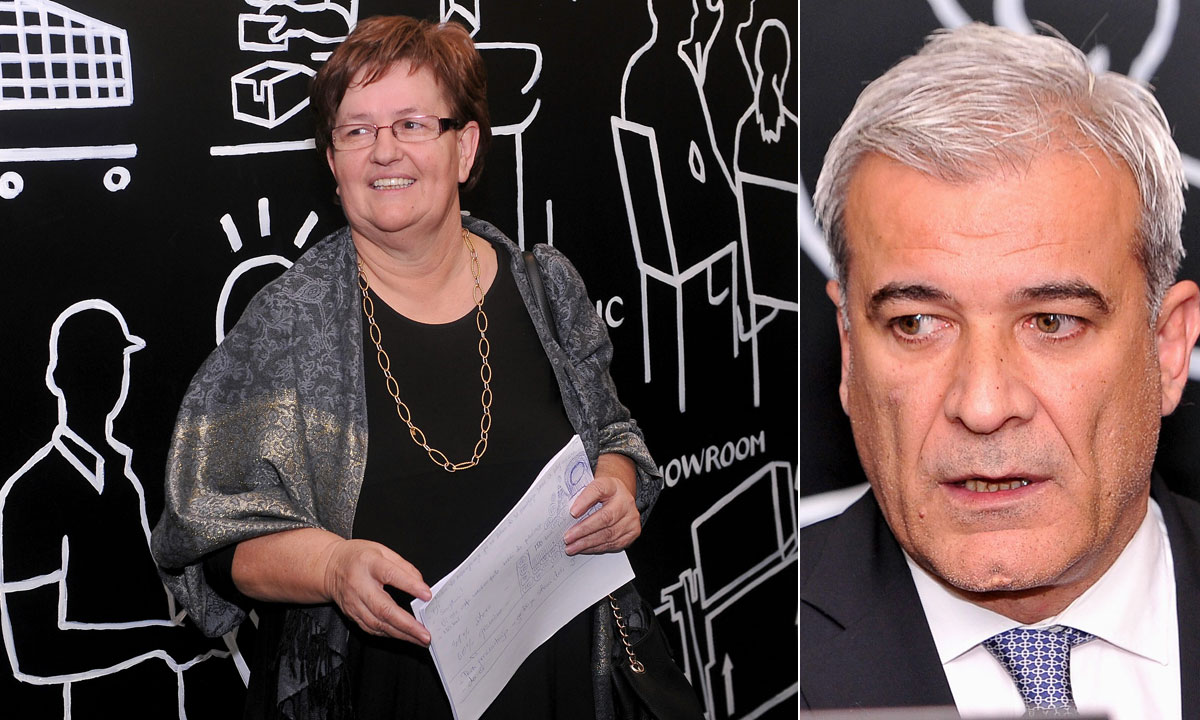

“Sve je to očekivano i slično se već puno puta dogodilo u svijetu”, komentira nacrt strukture nagodbe Dragan Munjiza, konzultant i nekadašnji direktor Konzuma. Agrokor je insolventan, napominje, potraživanja su veća od imovine i nema financijskih sredstava kako bi se namirili svi vjerovnici, pogotovo zato što postoji roll-up kreditiranje koje ima status senioriteta, a tu su i banke koje imaju čvrste kolaterale, što je senioritet broj dva.

“Oni su u statusu da eventualno mogu pregovarati s Upravom, odrediti dinamiku i vrstu naplate, novi dug ili equity, i slično. Svi ostali, banke koje imaju za kolaterale dionice, dobavljači, vlasnici obveznica, prema mom mišljenju, nemaju altetrnative, nego da se zamijeni dug za vlasništvo. I onda oni postaju, kao što se to dogodilo i u Pevecu, skupštinari novog holdinga. To je u slučaju da pristanu na nagodbu. Ako ne pristanu, gube sve. Imovinu će uzeti banke koje imaju kolaterale i fondovi rizičnog kapitala koji su sudjelovali u roll-up kreditu”, tumači Munjiza.

Dobavljači će, nastavlja, dobiti udio u budućoj kompaniji i moći će ga ili prodati ili čekati dividendu i porast vrijednosti udjela.

“Znači, dobavljači čak mogu i zaraditi ako će imati povjerenja u tu kompaniju i ako će ona dobro raditi u budućnosti. Oni koji u nju neće vjerovati i prodat ĆE mogući udio odmah poslije nagodbe, možda izgube i 95 posto svojih potraživanja ili, pak, sve ako kompanija propadne. Međutim, ako se nagodba ne postigne, sigurno će izgubiti cijelo potraživanje”, kaže Munjiza.

Ono što njega zabrinjava jest vremenski rok do kojeg vjerovničko vijeće odobrava nagodbu, a to je 10. travnja plus eventualno nova tri mjeseca, jer je to, kaže, jako kratki rok. Drugo što ga brine je na koji način će se stvoriti kredibilitet novog holdinga s obzirom na trenutačne operativne rezultate dijela Agrokora, prvenstveno Konzuma i Velproa koji bi i u budućnosti trebali biti značajan generator prometa i marže novog Holdinga, ali i veliki generator potrebe za novih svježim obrtnim kapitalom s kojim se mogu oduprijeti Lidlu i Sparu u sljedećih pet godina.

"Nadam se da će sve to na kraju dobro ispasti", kazao nam je Vlado Brkanić, stručnjak za računovodstvo i financije, kada smo ga zamolili da nam prokomentira prve obrise prijedloga restrukturiranja Agrokora. Kada je riječ o otpisima potraživanja dobavljača, Brkanić ističe kako će dobavljači Agrokora na kraju morati pristati na velike otpise. To je, kaže, nužnost.

"Dobavljači će morati pristati na veliku žrtvu, no i to je bolje od stečaja", zaključuje Brkanić.

Za sudjelovanje u komentarima je potrebna prijava, odnosno registracija ako još nemaš korisnički profil....